| home > bilancio 2010 > consolidato > sintesi economico-patrimoniale e finanziaria |

home > bilancio

2010 > consolidato > sintesi economico-patrimoniale e finanziaria

Sintesi economico-patrimoniale

e finanziaria

Conto Economico

Il Conto Economico del Gruppo Rai riferito all’esercizio 2010 registra una perdita netta pari a 98,2 milioni di Euro, a fronte

di una perdita di 61,8 milioni di Euro consuntivata nell’esercizio 2009. La differenza con il risultato della Capogruppo Rai

SpA, che presenta una perdita netta dell’esercizio di 128,5 milioni di Euro, è in massima parte determinata dall’elisione dei

dividendi erogati dalle società del Gruppo a valere sui risultati del precedente esercizio contro i risultati realizzati dalle stesse

società nell’esercizio in chiusura.

Di seguito sono esposte alcune informazioni sintetiche sulle principali voci del Conto Economico e le motivazioni degli scostamenti

più significativi rispetto all’esercizio precedente.

Ricavi delle vendite e delle prestazioni

Si compongono dei canoni di abbonamento, degli introiti pubblicitari e di altri ricavi di natura commerciale.

Nel complesso ammontano a 3.012,1 milioni di Euro con un decremento di 165,7 milioni di Euro (-5,2%) nei confronti

dell’esercizio 2009.

L’articolazione dei ricavi delle vendite e delle prestazioni, per singola società e al netto delle operazioni infragruppo, è riportata

nella seguente tabella.

Canoni di abbonamento (1.685,4 milioni di Euro). Comprendono i canoni di competenza dell’esercizio nonché quelli di

competenza di esercizi precedenti riscossi in via coattiva tramite iscrizione a ruolo.

Comprendono altresì i crediti rilevati verso il Ministero dell’Economia e delle Finanze per canoni non riscossi relativi agli

esercizi 2008, 2009 e 2010 per soggetti esentati dal pagamento, di cui all’art. 1 comma 132, legge 24 dicembre 2007,

n. 244. In merito occorre precisare che la circolare 46/E dell’Agenzia delle Entrate del 20 settembre 2010, definendo i

requisiti soggettivi e la procedura che i soggetti interessati devono seguire per fruire di tale agevolazione, ha messo in atto

i presupposti necessari per individuare gli aventi diritto all’esenzione. L’attività di individuazione degli abbonati esentati, in

fase avanzata di esecuzione, ha permesso di valutare in termini prudenziali un credito di 2,0 milioni di Euro.

L’incremento complessivo (+2,4%) è da riferire all’aumento del canone unitario, da Euro 107,50 a Euro 109,00 (+1,4%) e

al forte incremento della riscossione coattiva. È da rilevare anche l’aumento del numero degli abbonati paganti (+0,2%) e

la ripresa dei nuovi abbonati (+3,4%), dopo la flessione del 2009.

Pubblicità. Al manifestarsi dei timidi segnali di uscita dalla recessione anche il mercato nazionale della pubblicità ha evidenziato

un’inversione di tendenza rispetto al 2009 e a presentare moderati ma diffusi cenni di recupero per quasi ogni

mezzo e settore merceologico: nel 2010 il mercato pubblicitario mostra una crescita del 3,8%, incrementando la raccolta

di circa 300 milioni di Euro. Fatta eccezione per i Periodici e i Quotidiani, tutti i media mostrano una dinamica positiva. Il

mercato di riferimento per il Gruppo Rai (Tv, Radio, Cinema e Internet) ha evidenziato nel 2010 un incremento complessivo

del 7,0% (fonte Nielsen).

In tale contesto, gli introiti pubblicitari del Gruppo Rai (1.028,9 milioni di Euro) evidenziano una variazione positiva di

40,4 milioni di Euro (+4,1%) rispetto all’esercizio 2009.

Da rilevare la crescita dei canali specializzati che hanno registrato un forte incremento degli ascolti rispetto al 2009, conseguente

all’elevata qualità della programmazione, all’ampliamento dell’area di diffusione del segnale digitale terrestre e ad

azioni di riposizionamento e di rebranding di alcuni canali (Rai Movie e Rai 5).

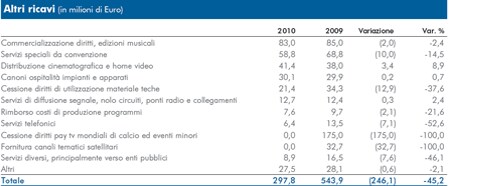

Gli altri ricavi presentano un decremento di 246,1 milioni di Euro (-45,2%), principalmente determinato dal venir meno

del provento rilevato nell’esercizio 2009 relativo alla cessione a terzi dei diritti pay tv dei Mondiali di calcio 2010 e 2014 e

di altri eventi minori della FIFA a fronte di un corrispettivo di 175 milioni di Euro.

Altri fattori ulteriori di riduzione della voce sono evidenziati nella sottostante tabella.

Tra questi si rilevano l’azzeramento dei proventi per la Fornitura dei canali tematici satellitari da parte della ex RaiSat (-32,7

milioni di Euro), la diminuzione delle voci Cessione diritti utilizzazione materiale teche (-12,9 milioni di Euro) per i differenti

effetti degli accordi conclusi con le squadre di calcio nei due esercizi, Servizi speciali da convenzione (-10,0 milioni di Euro)

in conseguenza della rimodulazione delle attività previste nella convenzione per l’offerta televisiva, radiofonica e multimediale

all’estero, Servizi resi a operatori telefonici (-7,1 milioni di Euro) e Servizi diversi, principalmente verso enti pubblici (-7,6

milioni di Euro) tra i quali si evidenziano minori proventi verso il Ministero dell’Istruzione, dell’Università e della Ricerca (5,5

milioni di Euro nel 2009).

L’articolazione degli altri ricavi, per singola società e al netto delle operazioni infragruppo, è riportata nella seguente tabella.

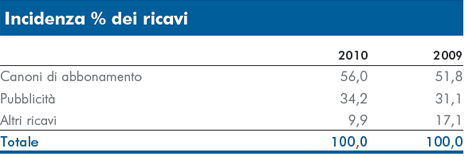

Come indicato nella tabella seguente, l’incidenza delle tre componenti sul totale dei ricavi da vendite e da prestazioni, rispetto a quanto consuntivato nell’anno precedente, presenta un accresciuto peso delle voci Canoni di abbonamento e Pubblicità a scapito della componente Altri ricavi.

Costi operativi

Ammontano complessivamente a 2.398,2 milioni di Euro e presentano, rispetto all’esercizio 2009, un decremento di 142,0

milioni di Euro, pari al 5,6% le cui motivazioni sono nel seguito illustrate.

Nella voce sono consuntivati i costi, sia esterni che interni (costo del lavoro), attinenti l’ordinaria attività dell’impresa, secondo

la classificazione che segue.

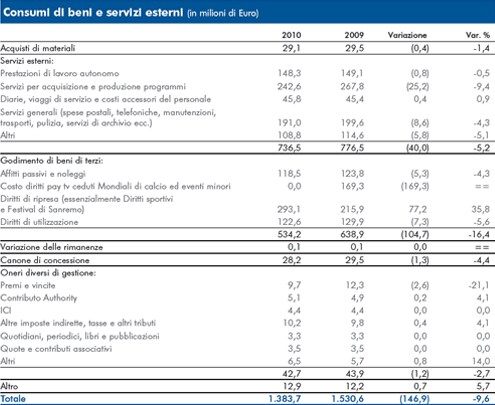

Consumi di beni e servizi esterni – La voce include gli acquisti di beni e le prestazioni di servizi necessari alla realizzazione

di programmi a utilità immediata (acquisti di beni di consumo, servizi esterni, collaborazioni artistiche ecc.), i diritti di ripresa

di eventi sportivi, i diritti d’autore, i costi di funzionamento (affitti e noleggi, spese telefoniche e postali, pulizia, manutenzioni

ecc.) e altri costi correlati alla gestione (imposte indirette e tasse, contributo all’Authority, canone di concessione ecc.).

Come evidenziato nella tabella, la voce presenta, rispetto al passato esercizio, un decremento di 146,9 milioni di Euro

(-9,6%), determinato dal venir meno del costo dei diritti pay tv dei Mondiali di calcio 2010 e 2014 ed eventi minori FIFA

pari a 169,3 milioni di Euro oggetto della già menzionata cessione a terzi rilevata nell’esercizio precedente.

Il confronto, nettato da tale componente, evidenzia un incremento della voce pari a 22,4 milioni di Euro (+1,6%), per lo

più derivante dall’aumento dei costi per l’acquisizione dei diritti di ripresa, riguardanti essenzialmente diritti sportivi (+77,2

milioni di Euro). Al riguardo va segnalata la presenza nel 2010, come in tutti gli anni pari, dei grandi eventi sportivi a ricorrenza

quadriennale (Campionati mondiali di calcio e Olimpiadi invernali) che nel 2010 hanno inciso sul Conto Economico

per 107,8 milioni di Euro, parzialmente compensati da risparmi conseguiti per l’acquisto dei diritti della Champions League

e delle partite della Nazionale di calcio.

Oltre a quanto sopra, si evidenziano risparmi nelle altre componenti della voce, a conferma di un andamento già manifestatosi

nello scorso esercizio.

L’articolazione dei costi per acquisizione di beni e servizi, per singola società e al netto delle operazioni infragruppo, è

riportata nella seguente tabella:

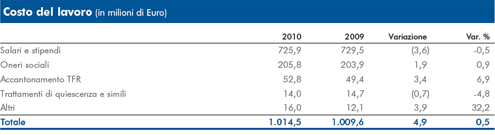

Costo del lavoro – Ammonta a 1.014,5 milioni di Euro, con un incremento complessivo pari a 4,9 milioni di Euro rispetto a quanto consuntivato al 31 dicembre 2009 (+0,5%), secondo la ripartizione evidenziata nella seguente tabella.

Come per l’esercizio precedente, si conferma il trend di contenimento del costo del lavoro, che registra un andamento

largamente al di sotto dell’inflazione, grazie anche al mancato stanziamento (per tutte le società del Gruppo ad eccezione

di Sipra) del sistema premiante di quadri, impiegati, operai e dirigenti che si traduce in un minor costo di 17,5 milioni di

Euro circa.

Il raffreddamento del costo del personale è anche il frutto di una serie di interventi gestionali che hanno consentito di compensare

l’impatto economico derivante dagli automatismi contrattuali, dalla stabilizzazione dei precari, dall’innalzamento

dell’indice di rivalutazione del TFR e soprattutto dalla concomitante applicazione dei rinnovi di tutti i contratti collettivi.

Tra le manovre adottate, un peso significativo è stato svolto dalle incentivazione all’esodo nonché dal sostanziale blocco

delle politiche gestionali.

L’articolazione del costo del lavoro, per singola società, è riportata nella seguente tabella.

Il personale in organico al 31 dicembre 2010 (comprensivo di 63 contratti di inserimento e di apprendistato) risulta

composto da 11.402 unità, con un incremento di 15 unità rispetto alla stessa data dell’esercizio precedente. Nel dettaglio

della movimentazione le uscite dalle aziende del Gruppo sono state 439, di cui 279 a seguito di incentivazione all’esodo,

mentre le assunzioni sono state 454, di cui 366 per stabilizzazione di precari a seguito di accordi sindacali, 33 per reintegri

a seguito di causa, 5 per collocamenti obbligatori. La tabella che segue ne illustra l’articolazione per società e per tipologia: Gli ammortamenti del periodo riferiti alle voci sopra citate ammontano a 121,9 milioni di Euro, con una diminuzione di

0,7 milioni di Euro rispetto al 2009, interamente riferita alle immobilizzazioni materiali, in relazione al progressivo completamento

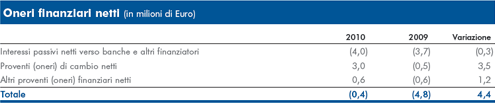

del processo di ammortamento dei beni entrati in funzione in anni passati. Altri oneri netti Risultato Operativo Oneri finanziari netti La gestione finanziaria evidenzia, più in dettaglio, una variazione negativa degli interessi netti verso banche di 0,3 milioni di

euro a fronte di una maggiore esposizione finanziaria verso terzi, parzialmente compensata dalla riduzione dei tassi di mercato.

Il numero medio dei dipendenti, comprensivo delle unità a tempo determinato, ammonta a 13.295 unità, con un decremento

di 57 unità rispetto alla situazione del passato esercizio, determinato da un incremento del personale a T.I. pari a

114 unità e da una diminuzione di 171 unità del personale a T.D..

Margine Operativo Lordo

Il Margine Operativo Lordo presenta, per effetto delle dinamiche sopra esposte, un saldo positivo di 641,7 milioni di Euro,

con un decremento rispetto al passato esercizio di 26,1 milioni di Euro pari al 3,9%.

Ammortamento programmi

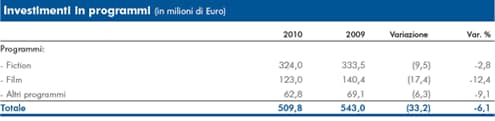

La voce in esame è correlata con gli investimenti in programmi, che nel 2010 ammontano a 509,8 milioni di Euro,

con un decremento di 33,2 milioni di Euro (-6,1%), che riguarda tutte le tipologie di programmi, come evidenziato nella

seguente tabella.

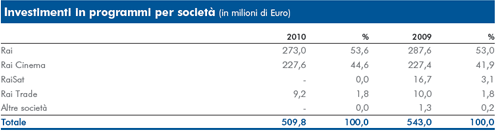

L’articolazione per società degli investimenti in programmi è illustrata nella tabella che segue:

Gli ammortamenti del periodo riferiti alle voci sopra citate, pari a 507,0 milioni di Euro, manifestano un decremento

rispetto al precedente esercizio pari a 21,4 milioni di Euro (-4,0%), correlato al sopra esposto andamento degli investimenti.

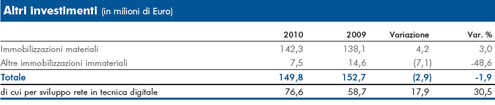

Altri ammortamenti

Sono correlati agli investimenti in immobilizzazioni materiali e ad altri investimenti, la cui dinamica nell’esercizio

2010, evidenziata nel prospetto che segue, presenta complessivamente un decremento di 2,9 milioni di Euro (-1,9%). Nel

dettaglio si assiste a un incremento degli investimenti in immobilizzazioni materiali (+4,2 milioni di Euro) effettuati principalmente

da Rai Way per lo sviluppo del servizio di diffusione digitale terrestre e una diminuzione degli altri investimenti (-7,1

milioni di Euro).

La voce, comprendente costi/proventi non direttamente correlati all’attività tipica della Società, evidenzia nel 2010 oneri

netti pari a 32,2 milioni di Euro (nel precedente esercizio 51,7 milioni di Euro). Più in particolare la voce rileva oneri a fronte

di programmi a utilità ripetuta di cui non si preveda l’utilizzabilità, replicabilità o sfruttamento commerciale (42,8 milioni di

Euro), accantonamenti per rischi e oneri (19,1 milioni di Euro), l’accantonamento al fondo svalutazione crediti (8,4 milioni

di Euro), l’accantonamento al fondo pensionistico integrativo aziendale a favore di ex dipendenti (9,7 milioni di Euro), parzialmente

compensati da sopravvenienze attive nette (29,2 milioni di Euro) e da rilasci di fondi accantonati in precedenti

esercizi (20,0 milioni di Euro).

La dinamica dei ricavi e dei costi operativi sin qui illustrata ha determinato un miglioramento del risultato operativo, che

passa da -34,9 milioni di Euro del passato esercizio a -19,4 milioni di Euro dell’esercizio attuale, con un incremento di 15,5

milioni di Euro.

La voce Oneri finanziari netti presenta un risultato negativo per 0,4 milioni di Euro, in miglioramento rispetto all’esercizio

2009 (-4,8 milioni di Euro). La voce evidenzia gli effetti economici della gestione finanziaria tipica e comprende interessi

attivi e passivi verso banche e società del Gruppo e proventi/oneri netti di cambio.

Le differenze cambio, derivanti dall’acquisto di diritti sportivi (Rai) e investimenti immateriali (Rai Cinema) denominati in dollari

statunitensi, sono di importo positivo grazie alle operazioni di copertura attivate in esercizi precedenti, che hanno limitato

le oscillazioni negative del rapporti di cambio euro/dollaro registrate in corso d’anno.

Il costo medio del finanziamento presso banche e altri istituti finanziari, costituito da linee di credito su conto corrente, “denari

caldi” e da linee di finanziamento stand-by, è in diminuzione in relazione alla significativa riduzione dei tassi di riferimento

del mercato monetario e si attesta all’1,9% (2,3% nell’esercizio precedente).

Oneri straordinari netti

Ammontano a 45,6 milioni di Euro (0,5 milioni di Euro nel 2009) e sono principalmente relativi a costi sostenuti per le azioni

di incentivazione all’esodo anticipato del personale per 45,4 milioni di Euro.

Imposte sul reddito

Ammontano complessivamente a 33,8 milioni di Euro e rappresentano il saldo tra fiscalità corrente e differita così come dettagliato nella tabella.

L’IRES di 38,4 milioni di Euro presenta un incremento di 11,2 milioni di Euro rispetto al dato del precedente esercizio riferibile

ai migliori risultati economici realizzati da alcune società del Gruppo.

Per quanto concerne la Capogruppo non si è rilevato alcun importo a titolo di IRES, in quanto per l’esercizio si prevede un

risultato ai fini fiscali di segno negativo.

L’IRAP, ammontante a 35,6 milioni di Euro, si presenta stabile rispetto al precedente esercizio.

Le imposte differite passive determinano nel 2010 un effetto positivo pari a 2,6 milioni di Euro (nel 2009, 13,8 milioni di

Euro) in conseguenza del rientro delle differenze temporanee di reddito derivanti dai maggiori ammortamenti effettuati dalla

Capogruppo nei precedenti esercizi ai soli fini fiscali.

Le imposte differite attive (37,8 milioni di Euro) sono originate dall’iscrizione di crediti IRES derivanti dall’imponibile fiscale

negativo dell’esercizio, principalmente della Capogruppo, che trova compensazione con gli imponibili fiscali positivi di

società controllate, apportati in sede di consolidato fiscale relativo al periodo d’imposta 2010.

Struttura Patrimoniale

Immobilizzazioni

Le Immobilizzazioni materiali sono dettagliate nel seguente prospetto.

Le Immobilizzazioni in programmi sono per lo più rappresentate dal genere Fiction (490,1 milioni di Euro) e dal genere Film (335,3 milioni di Euro).

Le Immobilizzazioni in partecipazioni ammontano a 9,5 milioni di Euro e presentano un decremento rispetto al passato

esercizio (3,8 milioni di Euro) principalmente conseguente alla chiusura del processo di liquidazione della società Sacis.

Le Altre Immobilizzazioni sono dettagliate nel prospetto che segue:

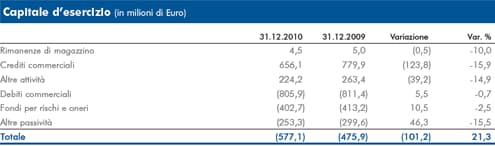

Capitale d'esercizio

La variazione nei confronti del bilancio 2009 (-101,2 milioni di Euro) è riconducibile in massima parte alla normale evoluzione della gestione aziendale.

Tra le variazioni di maggior rilievo si evidenzia:

• Crediti commerciali: in diminuzione di 123,8 milioni di Euro, in gran parte per incassi avvenuti nell’esercizio di crediti

pregressi concernenti servizi da Convenzione resi allo Stato.

• Altre attività: in diminuzione per 39,2 milioni di Euro, in larga parte riconducibile al rientro degli anticipi corrisposti a

fronte dell’acquisizione dei diritti riferiti a manifestazioni sportive disputatesi nell’esercizio (in particolare Campionati mondiali

di calcio e Olimpiadi invernali).

• Altre passività: in diminuzione per 46,3 milioni di Euro, determinate in buona parte dalla differente liquidazione temporale

di varie partite di debito.

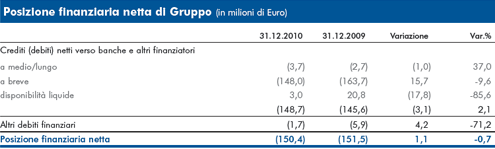

Posizione finanziaria netta

La Posizione finanziaria netta a fine esercizio, negativa per 150,4 milioni di Euro, non manifesta variazioni di rilievo

rispetto all’esercizio precedente (-151,5 milioni di Euro) e risulta così composta:

Alla sostanziale stabilità della posizione finanziaria netta rispetto al precedente esercizio, nonostante il risultato economico

negativo, hanno contribuito in maniera significativa il miglioramento delle poste di capitale d’esercizio, principalmente per

l’incasso dei crediti pregressi relativi a Convenzioni per servizi resi a favore dello Stato, e la riduzione degli investimenti

complessivamente effettuati.

La posizione finanziaria media è negativa per circa 188 milioni di Euro, in peggioramento rispetto all’esercizio precedente

(-144 milioni di Euro).

L’analisi effettuata in base a indici di struttura patrimoniale e finanziaria evidenzia che:

• l’indice di copertura del capitale investito netto, determinato dal rapporto tra capitale investito netto e mezzi propri è

pari a 1,28 (1,24 nel 2009);

• l’indice di disponibilità, individuato dal rapporto tra attività correnti (rimanenze, attivo circolante, disponibilità liquide e

crediti finanziari) e passività correnti (passivo del circolante e debiti finanziari), è pari a 0,73 (0,83 nel 2009);

• l’indice di autocopertura delle immobilizzazioni, calcolato in base al rapporto tra patrimonio netto e immobilizzazioni,

è pari a 0,33 (0,39 nel 2009).

I rischi finanziari ai quali è esposto il Gruppo sono monitorati con opportuni strumenti informatici e statistici. Una policy

regolamenta la gestione finanziaria secondo le migliori pratiche internazionali, con l’obiettivo di preservare il valore aziendale

attraverso un atteggiamento avverso al rischio, perseguito con un monitoraggio attivo dell’esposizione e l’attuazione

di opportune strategie di copertura, realizzate centralmente dalla Capogruppo, anche per conto delle società controllate.

In particolare:

• Il rischio di cambio è significativo in relazione all’esposizione in dollari statunitensi originata dall’acquisto di diritti

sportivi denominati in valuta da parte di Rai (oltre che dal finanziamento della consociata estera Rai Corporation), e di

diritti cinematografici e televisivi da parte di Rai Cinema. Nel corso del 2010 tali impegni hanno generato pagamenti per

circa 180 milioni di dollari. La gestione è realizzata a far data dalla sottoscrizione dell’impegno commerciale, spesso di

durata pluriennale, e ha come obiettivo la salvaguardia del controvalore in Euro degli impegni stimati in sede di ordine

o di budget. Le strategie di copertura sono attuate attraverso strumenti finanziari derivati - quali acquisti a termine, swap

e strutture opzionali - senza assumere mai carattere di speculazione finanziaria. La policy di Gruppo prevede molteplici

limiti operativi cui deve attenersi l’attività di copertura.

• Il rischio tasso è anch’esso regolamentato dalla policy aziendale, in particolare per l’esposizione di medio-lungo termine,

con specifici limiti operativi. Al momento la posizione finanziaria non include significative esposizioni a lungo termine a

tasso variabile, ma vede l’alternarsi di brevi periodi di liquidità gestionale a periodi di scoperto coperti attraverso le linee

di credito a revoca o gli affidamenti stand-by, per i quali non si è ritenuto opportuno attivare operazioni di copertura.

• Il rischio di credito sugli impieghi di liquidità è limitato in quanto la policy aziendale prevede, per i limitati periodi di

eccedenze di cassa, l’utilizzo di strumenti finanziari a basso rischio e con controparti di rating elevato. Nel corso del 2010

sono stati utilizzati unicamente depositi vincolati o a vista con remunerazioni prossime al tasso Euribor.

• Per quanto concerne il rischio di liquidità, si evidenzia che il Gruppo ha con il sistema bancario linee di affidamento a

breve termine per un importo di circa 475 milioni di Euro. È inoltre attivo un finanziamento di 220 milioni di Euro nella

tipologia stand-by, con scadenza nel 2012, con un gruppo di banche. Il complesso degli affidamenti è sufficiente a coprire

i periodi di massimo scoperto, seppure la procedura di liquidazione dei canoni da parte del Ministero dell’Economia e

delle Finanze attraverso quattro rate posticipate possa generare tensioni nel caso di ritardi significavi rispetto alle date

contrattuali di fine trimestre. L’Azienda a fronte dei rilevanti investimenti richiesti dal progetto DTT, oltre ad avere attivato

con la Banca Europea degli Investimenti un’istruttoria per l’accensione di un finanziamento a medio lungo termine, ha

avviato una procedura di selezione presso il sistema bancario, che dovrebbe concludersi nel primo semestre 2011, per la

ristrutturazione delle fonti di finanziamento in un’ottica di allungamento delle stesse su un maggiore orizzonte temporale.

|

|